| Система налогообложения | Срок подачи |

| ОСНО | До 25 числа месяца, следующего за месяцем закрытия |

| УСН | До 25 числа месяца, следующего за месяцем закрытия |

| ЕНВД | До 20 числа месяца, следующего за месяцем закрытия |

| Патент | В день подачи заявления о прекращении ПСН |

- Налоговая декларация по выбранной системе налогообложения

- Декларация 3-НДФЛ (при ОСНО)

- Отчетность по страховым взносам

- Справка о доходах работников (при наличии наемных сотрудников)

- Заявление о снятии с учета

- Документы, подтверждающие выплаты работникам

- Книга учета доходов и расходов

- Документы по кассовой дисциплине

| Способ подачи | Процедура |

| Лично в ИФНС | Подача документов в территориальную инспекцию |

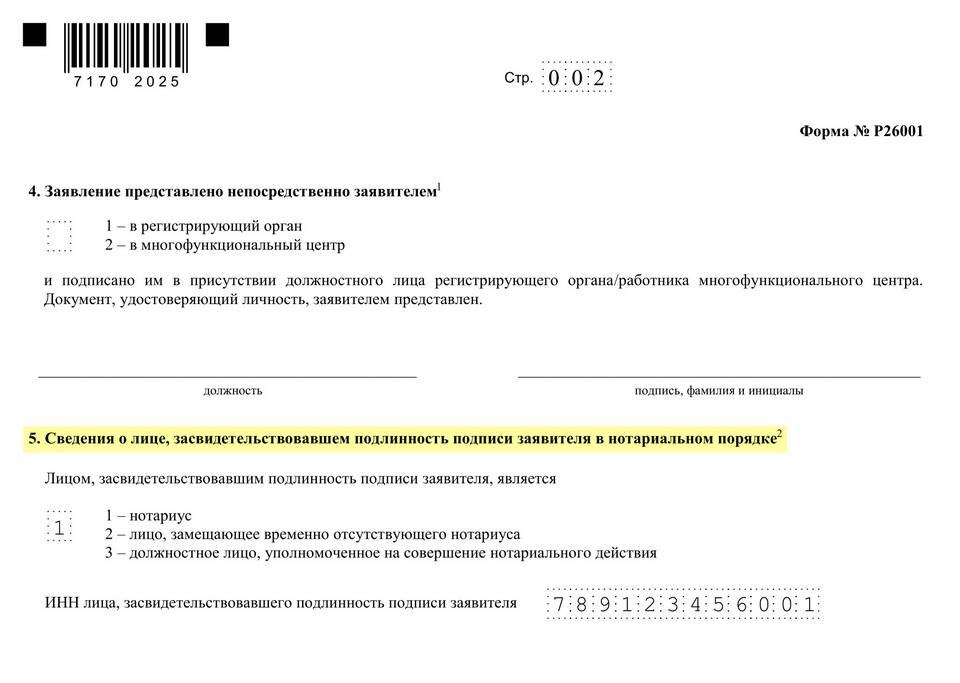

| Через представителя | С нотариальной доверенностью |

| Почтой | Заказным письмом с описью вложения |

| Электронно | Через личный кабинет налогоплательщика |

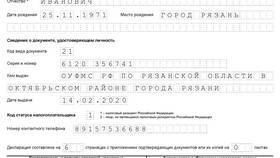

- Укажите дату прекращения деятельности в титульном листе

- Заполните разделы только за период до закрытия ИП

- Приложите расчет налоговой базы

- Укажите код "4" в поле "Признак отчета"

- Заполните только те месяцы, когда велась деятельность

- Приложите заявление о снятии с учета как плательщика ЕНВД

| Платеж | Срок уплаты |

| Налог по декларации | До подачи заявления о закрытии |

| Страховые взносы | В течение 15 дней после закрытия |

| НДФЛ за работников | В день увольнения сотрудников |

- Штраф 5% от суммы налога за каждый месяц просрочки

- Минимальный штраф 1000 рублей

- Максимальный штраф 30% от суммы налога

- Блокировка расчетных счетов до подачи отчетности

- Через сервис "Проверка контрагентов" на сайте ФНС

- В выписке из ЕГРИП

- Через личный кабинет налогоплательщика

Сдача налоговой декларации при закрытии ИП - обязательная процедура, требующая внимательного подхода. Соблюдение сроков и правил подачи отчетности позволяет избежать штрафных санкций и успешно завершить предпринимательскую деятельность.